扎堆发售节点,为什么Lumoz才是最终赢家?

最近两周,模块化计算层与 ZK-RaaS 平台 Lumoz 正在进行节点销售活动。

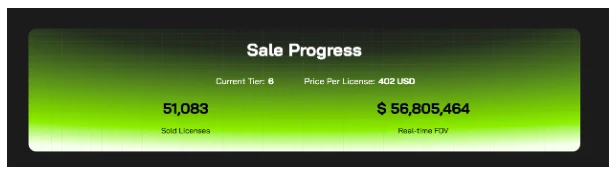

刚一发售便遭遇市场疯抢,更有社区用户“重金跪求一个 Lumoz 预售邀请码”。预售阶段,前四等级 Tier 节点在极短的时间内全部售罄;当前正处于第二轮节点白名单轮售卖,累计节点销售数量超过 51000 个(总计 10 万个),实时 FDV 超 5600 万美元。

Lumoz 并不是首创节点发售的项目,包括 Aethir、CARV 以及 ALIENX 在内的多个优质项目都曾开展过这一玩法,但 Lumoz 却是最火并且期待值最高的一个。

在“模块化计算层”以及“ZK-RaaS 支持一键发链”强大叙事下,Lumoz 获得包括 IDG Blockchain、OKX Ventures、HashKey Capital 等多个头部资本加持,累计融资超 2000 万美元估值 3 亿美元,社区用户更是对未来项目首发上线一线平台拉满了期待。

问题来了,在当前 BTC 价格持续高位横盘以及未来行情充满不确定性的背景下,参与节点售卖真的是一门好生意吗?众多的节点售卖项目中,为什么 Lumoz 才是最终赢家?

一、节点售卖,让项目获得融资与忠实用户

过去几个月,不少项目都在进行节点售卖。为什么项目方对这种方式如此青睐?

一个很重要的考量,节点售卖可以为项目在市场获得大量融资。特别是一些种子轮或者战略轮只有廖廖数百万美元的项目,想要进行公链开发缺少足够的成本,节点售卖可以提供大量充足的资金。代表案例是 Aethir, 2023 年进行节点售卖前只获得 900 万美元融资,最终节点售卖获得上亿美元融资,最终支撑项目走到上市。

当然,这种方式其实带有赌的成分,因为如果项目无法顺利通过售卖获得新资金用于发展,提前购买节点的用户可能最终与项目“同归于尽”。因此,参与节点售卖需要提前考察项目实力,比如项目融资状况,如果融资太少或者投资机构并不知名,则意味着项目可能夭折,建议避坑。从这个角度来看,Lumoz 似乎是近期节点售卖项目中融资金额最突出的一个。

根据公开资料, 2023 年 4 月,Lumoz 完成 400 万美元种子轮融资;2024 年 4 月,Lumoz 曾以 1.2 亿美元估值完成 600 万美元 Pre-A 轮融资;2024 年 5 月,以 3 亿美元估值完成超千万美元战略轮融资,IDG Blockchain、OKX Ventures、HashKey Capital、Polygon、NGC Ventures、KuCoin Ventures、Gate Ventures、G Ventures、MH Ventures、Summer Ventures、Aegis Ventures 等参投。

比较有意思的是,Lumoz 的投资机构中有一些交易所资本,比如 OKX Ventures,从始至终一直陪伴项目成长,因此社区普遍认为 Lumoz 未来首发上线 OKX 的概率超过 90% ,甚至可能同时在几个交易平台同时开启 IEO 上线。

除了融资之外,节点售卖可以为项目培养更多忠实用户,同时为项目提供大量验证支撑。在项目初创阶段,由于缺乏知名度很难直接吸引用户进入参与节点验证工作,而为了追求去中心化,这些第三方验证节点的参与却是必不可少的。因此,节点售卖可以有效吸引早期用户参与,并且绝大多数项目方都为节点预留了一定比例的代币作为奖励。

根据统计,ALIENX 预留 40% 的代币是比例是最大的,但这些代币需要 5 年解锁,无疑为未来增添了极大的不确定性;Aethir 则只预留了 15% ,并且需要 4 年解锁。Lumoz 预留 25% 代币并且三年线性解锁,是所有节点售卖项目中综合对比下来最佳的选择。

二、收益分析,参与节点售卖是一门好生意吗?

听起来,节点售卖给项目方带来的好处不少,而对普通用户来说,参与节点也是一次获取超额收益的投资机遇。

如今的加密行情,比特币处于 6 万美元以上持续高位横盘,而一众山寨币却没有奋勇直上,甚至不断下跌。一些投资者将这轮牛市总结为 VC 砸盘,称 VC 项目是高 FDV、低流动性。这种说法固然有失公允,但也直观反映出投资者的无奈:一些高潜力价值项目投资份额被 VC 瓜分,普通投资者沦为接盘的韭菜。

参与节点售卖,或许是投资者变革投资方式的一条有利的途径。用户可以在项目上所之前以更低的估值参与到早期投资中,以获取更高的投资收益。

(1)参与节点售卖获得早期参与

不少人错误解读,认为节点售卖等同于公募,其实这并不正确。因为公募的估值是远高于项目最后一轮从 VC 手中融资时的估值,换言之公募相当于是给 VC 接盘。而节点售卖却并不完全等同于这一逻辑,我们甚至可以将节点售卖理解为参与一级市场。

(Lomoz 节点售卖情况)

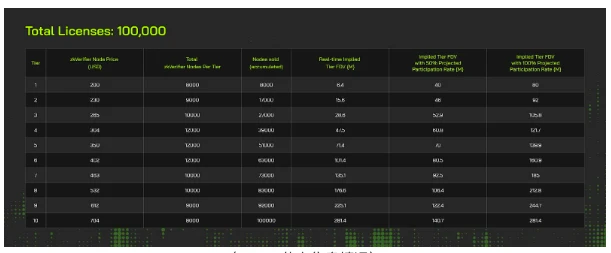

以上图 Lumoz 这次的节点销售为例,其节点总数为 10 万个,Tier 为 10 个。如果用户买到了 Tier 1 ,只需要花费 200 美元,而此时项目估值为 640 万美元,远低于当前 Lomoz 最后一轮 Pre-A 轮的 3 亿美元估值。也就是说,买到了 Tier 1 的用户其成本与早期种子轮时 VC 的成本一致,不存在给 VC 接盘的情况。即便用户购买最后一个等级的 Tier 10 ,项目最终估值不超过 2.9 亿美元,也与最后 IDG Blockchain、OKX Ventures 等机构成本基本一样。目前白名单销售只进行到 Tier 6 ,项目估值只有 1 亿美元,并且越早参与估值越低,收益越高。

实际上,Lumoz 节点总数最初设定为 20 万,Tier 最初设定为 50 个,如今这样的转变无疑让项目估值保持在合理范围内,防止过度膨胀,同时也为节点参与者预留了充足的利润空间,增强了他们抵抗风险的能力。

相比之下,Aethir 此前的节点售卖并不科学,通过节点销售融资 1 亿美元,估值直接拉到了 30 亿美元以上;最终上线首日,FDV 定格在 32 亿美元,没有大的上升,不少参与节点的用户沦为接盘韭菜——即便是 Aethir Tier 1 节点,当前节点收益为每天 31.44 枚 ATH,在当前币价 0.07 美元的前提下需要 7.5 个月才能回本。

而 Lumoz 当前的节点预期回报,即便按照上线后 3 亿美元 FDV 估算,购买 Lumoz Tier 1 节点的用户只需要一个月回本,半年净收益率超 20 倍;若购买 Tier 5 节点,则 4 个月回本,半年收益近 2.5 倍。如果 Lumoz 上线后估值暴涨,则相应的回本周期也会更快。

(2)Lomoz 节点权益与成本

当然,除了代币分配,Lumoz 还为节点参与者提供更多丰富的奖励,这也是其他节点售卖项目不具备的。比如,Lumoz 会为节点持有者提供 4000 万积分奖励——在 6 月 25 日至 8 月 4 日的 40 天内,每天派发 100 万积分,TGE 之后用户可将这些积分兑换为 Lumoz 主网代币。

更关键是,节点持有者还能获得 Lumoz 生态新链潜在代币空投等多重奖励。目前,社区规模上百万,生态 TVL 总和超 40 亿美元,Lumoz RaaS 服务现已支持 Merlin Chain、HashKey Chain、ZKFair、Ultiverse、Matr1x 等 20 多个 L2 链。用户参与 Lomoz 节点售卖,相当于拿到了几十个公链的空投门票。

说完了收益预期,另一个问题是参与 Lomoz 的门槛高不高?相比于 io.net 今年的节点挖矿需要超强的硬件设备投入以及各种 KYC 认证,用户参与 Lomoz 运行节点对硬件配置要求相对较低: 4 核及以上 CPU、 8 GB RAM 内存以及 16 Mbit/s 带宽的设备,另外用户可自行绑定许可证运行节点挖矿,也可将 NFT 委托给其他节点进行挖矿。

当然,考虑到今年下半年美联储可能迎来降息,宏观环境可能连带着加密市场存在极大的不确定性,为了防止节点参与者出现亏损情况,Lomoz 还贴心地设置了「反悔机制」。在代币 TGE 后六个月后,将开设退款窗口;用户不满意可以申请退款,将收到首付款的 80% ,并退回所有产生的代币和 NFT。换言之,如果到时候币价高,用户挖矿产生的收益较高可以选择继续挖;如果严重亏损可以直接退款,只需要付出 20% 的成本,相当于直接兜底。

三、潜力赛道,为 ZK Rollup 提供模块化计算层

虽然有着明星机构加持,但对投资者来说,如果项目未来前景不明注定很难走到对岸,参与节点售卖只会血本无归。

特别是当前,发链已经成为众多 Web3 创业者的首选,dYdX、Magic 以及 FXS 等一众 DeFi 项目也加入了发链阵营,毕竟自建公链的估值要远高于单一的项目。而一些没有原生技术基因的团队,发链门槛较高。Lumoz 正是为项目上述有需求的项目提供“卖铲子”服务。

Lumoz 是一个模块化计算层与 ZK-RaaS 平台,同时解决 ZKP 证明生成与验证过程中的计算成本与中心化问题,并且为项目方提供一键发链的能力——通过其无需编码的 ZK-Rollup Launchbase,任何用户都能无代码生成定制化的 zkEVM 应用链。同时,Lumoz 通过 Decentralized Prover Network 来为通用 ZKP 计算提供底层算力。在 Prover Network 之外,Lumoz 进一步将验证层开放给了普通用户,其 zkVerifier 旨在实现去中心化验证,可以有效降低 L2 Gas 成本。

“Lumoz 的定位结合了 ZK-RaaS 和 DePIN,提供低成本且便捷的 ZK-Rollup 部署能力,OKX Ventures 看到了其在 ZK-RaaS 领域及 Prover 技术方面的进步,该笔投资将助力 Lumoz 加快模块化计算层和 ZK-RaaS 平台的开发和技术创新。”OKX Ventures 的创始人 Dora 评价称。

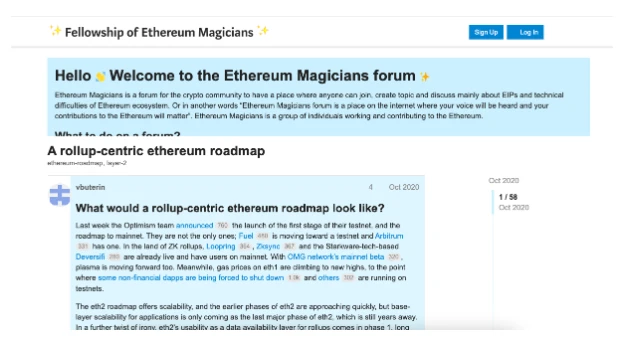

事实上,ZK-Rollup 的发展潜力早已被行业证明。以太坊在诞生后就一直面临可拓展性问题,Rollup 是 Layer 2 主流扩容方案,其核心思想是将「打包」后的交易数据区块发布在链上,从而降低交易有效性验证的难度。早就 2020 年,以太坊创始人 V 神就曾更新以太坊路线图,强调“以 Rollup 构建为中心”。Rollup 通常包括结算层、执行层、共识层、数据可用性层。然而,对于 ZK-Rollup,需要一个额外的核心模块,即证明层(Prover Layer)。目前,Lumoz 是模块化 Rollup 领域为数不多提供模块化 Prover 网络的提供商。

ZK Rollups 赛道正面临的一些痛点:计算 ZKP 的成本高昂,并且目前大多数 ZK-Rollup 依赖中心化的 Prover;零知识技术的复杂性使得构建符合 EVM 的 ZK-Rollup 变得困难。为了解决 ZKP 的计算成本与中心化问题,Lumoz 提出了 ZK-PoW 算法,极大降低 ZKP 计算成本,自推出以来,ZK-PoW 机制已吸纳全球 145 家矿工参与,测试网验证节点超 2 万。此外,为保证数据处理过程及其结果的安全性、准确性和分散性,Lumoz 网络引入了节点验证机制,由 zkVerifier 验证由 zkProver 生成的 ZKPs。

总得来说,Lumoz 模块化计算层方案无需项目方考虑 ZKP 系统的构建与运营,降低了项目方发行 ZK-Rollup 难度。用户可以自主在其 Launch Base 中选择各种 Layer 2 所需的组件,包括 SDK、结算层、数据可用性层、排序器等等,操作过程中无需任何代码,极大地降低了发行 ZK Rollup 的难度,让团队专注于生态运营等非技术层面。

结束语

在顶尖技术的背后,是创始团队强大的技术内核作为支撑。Lumoz CEO NanFeng,毕业于清华大学,核心团队在 ZK 技术的研发上投入近 5 年时间,这才造就了今日的 Lumoz。

目前,Lumoz 节点售卖已经进入白名单阶段,正在出售 Tier 6 ,单价 402 美元。白名单结束后,正式的公开发售将于 7 月 3 日下午 3 点(UTC+ 8)开始,感兴趣的用户可以进入官网进行参与:。